第五次全国金融工作会议将于近期召开。此次会议召开的背景,与前四次有着明显不同:过去十年内,中国金融行业经历了泡沫化成长,各种影子银行、表外业务、互联网金融等“三违反”(违法、违规、违章)和“三套利”(监管套利、空转套利、关联套利)蓬勃发展,累积了大量金融风险。本次会议的首要任务是拆除这些“金融地雷”,同时在新形势下进行一定范围内的金融监管改革,并确定未来金融改革的方向。

回顾:金融业泡沫化生长的十年

过去的十年,是金融业突飞猛进的十年,伴随着金融行业泡沫化生长和金融风险的快速集聚。下面,对此过程做个简要回顾。

首先,金融业对经济增长的贡献率快速上升。从横向比较来看,2013年我国金融业对经济增长的贡献,首次超越美国、英国和日本等全球三大金融强国,成为名副其实的金融大国。2016年,我国金融业增加值占GDP比重为8.35%,而美、英、日三国的指标分别为7.3%(2016年)6.4%(2015年)和5.2%(2014年)(参见下图)。需要说明的是,这一发展成就是金融行业总资产急剧扩张、资金“脱实向虚”、实体经济相对虚弱为代价实现的。

从变化趋势看,我国金融业对经济增长的贡献,与证券市场的波动有着较为密切的关系,如2005年金融业增加值占GDP比重创历史新低(3.99%),与彼时A股市场连续多年交投低迷、上证综指下穿“千点”不无关系。2006年A股上演了波澜壮阔的大行情,并于2007年突破了6000点,金融业增加值占GDP比重也快速上升到5.62%,2015年的“大牛市”,金融业增加值占比再度上升到8.4%,创下历史新高,2016年股灾之后出现小幅回落(参见下图)。

其次,中国金融泡沫化成长是经济过度货币化的结果。过去十余年,中国经济经历了快速货币化进程。2008年,中国M2与现价GDP之比为149%,同期美、日、英该指标分别为56%、142%和121%,中国货币化程度略高于英国、日本,大幅高于美国。然而,经过近10年中国M2高速增长,2016年末中国货币化程度达到了208%,大幅超越美国(71.5%)、日本(178%)和英国(118%)的货币化程度(参见下图)。其中,中国快速发展的房地产市场,无疑是锁定天量货币存量的主要资产池。

再次,金融机构总资产的急剧膨胀。与中国经济快速货币化进程相伴随的是金融监管的整体放松,金融机构资产负债表急剧膨胀。在过去五年内,银行业总资产规模由2011年末113.6万亿元扩张到2016年末的230.4万亿元,翻了一番以上;保险公司资产规模从6万亿元增加至16.2万亿元;信托业资产从不足5万亿元上升至20.4万亿元;证券公司总资产规模从1.72万亿元扩张至5.79万亿元,其管理的资产规模则从2011年2818亿元增加到17.82万亿元;公募基金规模从2010年2.5万亿元增加到9万亿元,基金专户规模从2012年时不足1万亿元增加到当前6万亿元以上;基金子公司专户业务从零扩张到当前的10万亿元以上;期货公司总资产从1915亿元扩张到4746亿元。

如此高速或接近疯狂的增长速度,在全球经济金融发展史上是极为罕见的,资产规模的急剧扩张必然伴随着各种不断攀升的金融风险。具体来说,主要有三种风险:

一是流动性风险。如银行、保险负债端期限缩短,资产端为了提高收益,配置长期资产;又如非银金融机构的委外资金随时可能面临赎回压力,而资产端则流入长期金融资产或实体经济,这类流动性风险不容小觑。

二是信用风险。为了追求高收益,大量资金流向了高风险业务,如低等级信用债、房地产首付贷等业务,一旦风险爆发,必然会引发连锁反应。

三是系统性金融风险。一旦市场利率攀升或流动性偏紧,必然会加剧整个金融系统的流动性风险和信用风险,甚至出现大型企业或金融机构的资金链断裂。

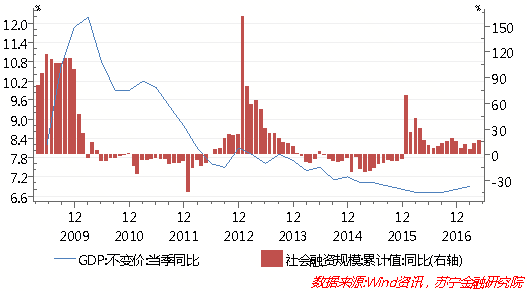

最后,天量社会融资和信贷资源投入对经济增长边际效应快速递减。社会融资和信贷资金的大规模投入,最终应以促进经济增长和实体经济发展为目标。近年来,在央行“稳健略偏宽松”货币政策引导下,金融机构通过自身货币创造功能,释放了天量流动性。2016年全年社会融资总规模为17.8万亿元,同比增长15.5%,其中新增人民币贷款12.6万亿元,再创历史新高。然而,在这些资金支持下,GDP增速和实体经济的起色并不大,2016年GDP增速为6.7%,创近年来新低。今年上半年,一季度GDP同比增速微幅回升至6.8%,但二季度这一回升趋势有可能再度中止。

前瞻:全国金融工作会议三大猜想

与前几次全国金融工作会议一样,本次金融工作会议将明确未来几年金融工作的定位,指明金融改革的方向。

从今年以来主要领导人和监管机构的实际行动来看,防范系统性金融风险,加强金融监管,实现金融安全目标已经上升到前所未有的高度,这无疑是本次金融工作会议的核心内容之一,也是今后一段时期金融工作的重中之重。

具体来看,本次金融工作会议,以下三方面议题或趋势性前景值得期待:

首先,已经出台的金融监管举措将得到贯彻执行。2016年下半年以来,决策层已经意识到爆发系统性金融风险的可能性及其危害,今年中央经济工作会议“把防控金融风险放到更加重要位置,下决心处置一批风险点,加强监管协调,确保不发生系统性风险”。随后,央行不断回收流动性、引导市场利率上行意图明显,“三会”出台了一系列监管举措,严厉打击“三违反”(违法、违规、违章)和“三套利”(监管套利、空转套利、关联套利)。预计本次金融工作会议还将进一步强调这些监管举措,遏制中短期内爆发系统性金融风险的可能性。

其次,金融监管协调将提升一个层次。本次金融工作会议,将可能把已有的金融监管协调机制上升到更高层次。事实上,早在2013年央行已牵头银监会、证监会、保监会和外汇局成立了“金融监管协调部际联席会议”,承担货币政策、金融监管等方面的协调工作。今年“两会”期间,央行行长表示“金融监管协调机制在达成一致意见的情况下,还可能提高到更有效的层次。”这是统筹监管的表现,也有可能在这次金融工作会议上得到落实,但是要建立类似于美联储大一统的金融监管机构,短期内必要性和可能性并不大。

最后,“双峰监管”可能成为金融监管模式的方向之一。近年来,澳大利亚、荷兰、英国等国家实行“双峰监管模式”,取得了较好的监管效果,备受各国推崇。“双峰监管”的核心内容是把监管职能划分为行为监管和审慎监管,前者主要是防范金融机构可能出现的道德风险、欺诈和不公正交易,监管机构通过现场检查、评估、披露和处置,保证金融市场公开透明,保护消费者权益;后者主要是以维护金融稳定、实现金融机构稳健经营、防范和化解系统性风险为目标,监管部门通过遵照巴塞尔协议关于资本充足率、资本质量和流动性等方面的审慎监管指标,控制主要金融机构风险,防范系统性金融风险。不同监管职能有相应的独立监管机构来承担,因此双峰监管又被称为双目标型监管模式。

当前,尽管央行并没有明确提出“双峰监管”的改革方向,但近期发布的《中国金融稳定报告2017》中明确指出,金融监管协调部际联席会议将“坚持稳中求进工作总基调,把防控金融风险放到更加重要的位置,推动强化功能监管、综合监管和行为监管,实现金融监管全覆盖”,这与“双峰监管”的核心要义是基本一致的。

责任编辑:庄婷婷

已有0人发表了评论