投资要点

深港通获批,港股洼地持续迎来增量资金,港股生态环境正面临质变。

——内地和香港互联互通的广度、深度将进一步提升。(1)沪港通和深港通总额度取消,便利、大额的特征将使其成为内地投资者配置海外的主要渠道之一。(2)深港通将新纳入港股标的100家以上,二者合计覆盖恒生综合指数成分86%的公司,覆盖香港主板市值92%。

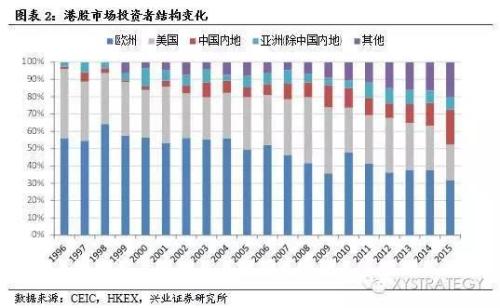

——“沪港通”已使港股市场投资者结构快速变化,深港通及相关新政将有望促使香港市场发生质变。内地资本进行全球配置、对冲人民币贬值需求、寻求高收益资产三大动力驱使内地资金源源不断地南下进入港股市场,仅2015年一年内资比例就提升了约8个百分点达到21.9%,仅次于欧洲(34.2%)和美国(22.5%)。2016年内资占比进一步提升,对于港股市场产生更强的影响力。

——未来对港股通的投资品种和投资者的管制仍有望进一步放开。(1)投资品种上,证监会已经明确表示,待深港通运行一段时间后,ETF品种也将纳入互联互通范围,投资港股更便捷。(2)投资者管制上,当前保险公司利用港股通投资港股仍需要通过资产管理公司或者借道基金产品,并且需要保监会的额度审批。不远的将来,金融监管体制改革或许是进一步开放的契机。

从沪港通看深港通受益标的

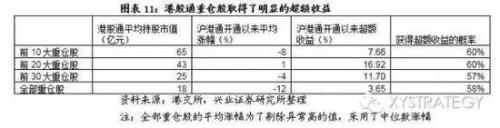

——首先,低估值、高股息的大盘蓝筹(爱基,净值,资讯)将持续受益。沪港通经验显示:(1)市盈率在15倍以下的持仓比例明显高于港股通全部样本的基准比例;即使投资小型股,股息率也是重要考虑。(2)市值偏好明显,流通市值250亿以上更受欢迎。(3)增量资金推动超额收益:资金流入的前10大、前20大重仓股,分别获得了7.66%、16.92%的平均超额收益,获得超额收益的概率达到60%。

——第二,香港交易所以及经营港股业务的券商中期将受益于市场交易活跃度的提升,短期利多兑现、获利回调之后,仍可立足中线而逢低精选相关标的。

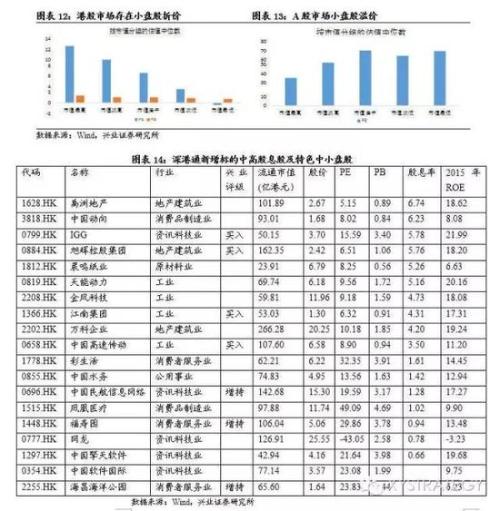

——第三,新加入深港通的小型股虽有望受益,但是必须精选,特别要提防在港股自由的再融资制度下的各种小盘股陷阱。港股中小盘股长期缺乏外资大行研究覆盖,成交不活跃导致折价明显,加入深港通后随着关内地券商研究覆盖和注度提升,那些优质的细分行业龙头,以及新兴行业的特色标的有望受益。

以下是正文

港股洼地持续迎来增量资金,港股生态环境面临质变

1.1、“深港通”获批,互联互通达到新高度

从沪港通到深港通,港股将再迎增量资金。8月16日中国证监会与香港证监会共同签署深港通《联合公告》,深港通获批准,预计需要4个月左右准备实施时间即可正式实施。

深港通之后,内地和香港互联互通的广度、深度将进一步提升,有助于吸引更多资金南下。1)沪港通和深港通总额度取消,意味着资金可以更自由地流入香港市场,成为内地投资者配置海外的最便捷的渠道;2)此前纳入沪港通范围的港股319家,深港通在沪港通基础上预计将新纳入100家以上,覆盖恒生综合指数成分86%的公司,覆盖香港主板市值92%。

1.2、港股洼地持续迎来增量资金,港股投资者结构面临质变

内地资本进行全球配置、对冲人民币贬值需求、寻求高收益资产三大动力驱使内地资金源源不断地南下进入港股市场。从沪港通可见内地资金投资热情,自2014年11月17日沪港通开通至今年8月16日,港股通累计流入2052亿,已经用掉了港股通总额度的82%。

“沪港通”已使港股市场投资者结构快速变化,“深港通”及相关新政将有望使香港市场发生质变。仅2015年一年时间内资比例就提升了约8个百分点,2016年内资占比进一步提升,中国内资比例正在后来居上、逐渐争夺资金主导权。过去5年,外资贡献了港股市场平均52%的成交额,其中欧美投资者保持着60%左右的主导地位,但2015年内资占比已达21.9%,仅次于欧洲(34.2%)和美国(22.5%)。

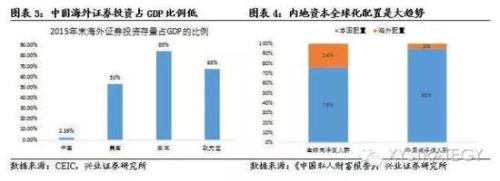

中长期,内地资本进行全球化配置是大势所趋。

美国、欧元区、日本海外证券投资存量占GDP的比例2015年末高达53%、65%、85%,而中国才2.4%;以高净值人群来看,国际经验海外资产配置比例约24%,中国仅5%。随着居民财富积累、国内经济转型,中国资本开启全球化配置时代,桥梁和中介非香港莫属。

人民币波动加大,与美元挂钩的港币资产吸引内地资金流入,对冲贬值压力。

2015年“811”汇改之后,港币兑人民币升值,通过沪港通流入港股的资金明显增加;2016年6月以来,流入再度加速,仅英国脱欧当日净流入规模就超过50亿。

无风险收益率进一步下探,内地资金涌入具备低估值、高分红特征的港股市场,锁定高收益资产。恒生国企指数股息收益率目前还在4.8%的水平,是沪深300股息率的2倍。

1.3、未来对港股通的投资品种和投资者的管制仍有望进一步放开

投资品种上,证监会已经明确表示,待深港通运行一段时间后,ETF品种也将纳入互联互通范围,投资港股更便捷。

投资者管制上,未来值得期待的是内地的保险公司以及银行理财资金为代表的大类资产配置型资金顺利出海。特别是资金成本较高的保险资金,寻找高收益资产的意愿十分强烈。

但是,当前保险公司利用“港股通”投资港股仍需要通过资产管理公司或者借道基金产品,并且需要保监会的额度审批。其原因可能涉及到保险公司与其他机构投资者的监管机构不同、外汇购买额度的审批、以及保险公司资产境外运用比例的限制等等。

因此,不远的将来,金融监管体制改革或许是改变现在局面的契机,一旦保险公司可以自由进入港股通,将带来新的增量资金。

从“沪港通”看“深港通”受益标的

2.1低估值、高股息的大盘蓝筹将持续受益

与内资更倾向于购买成长股的投资理念显著不同,港股通渠道的数据显示低估值蓝筹对于出海配置的内资仍是首选。

——市值两头偏好明显:流通市值在250亿以上的股票的持仓比例明显高于港股通全部样本的基准比例;流通市值在50-100亿之间的股票持仓比例也略高于基准比例,深港通新增的标的大多数正好处于这一部分。

——低估值特征明显:市盈率在15倍以下的持仓比例明显高于港股通全部样本的基准比例。

——即使小型股,股息率也是重要考虑。市值在50-100之间的沪港通重仓股中30%股息率在5%左右或以上。

按28个恒生二级行业来看,

内资通过港股通渠道在大金融板块(银行、地产、保险、其他金融)的配置金额最多,合计占比超过50%。资讯科技器材、纺织服装、原材料行业平均持仓金额最少。

以持仓金额来看,我们选取持股市值大于5亿元作为港股通重仓股样本,可以发现,资金流入驱动了股票的正面表现:全部港股通重仓股取得了正超额收益,特别是资金流入的前10大、前20大重仓股,分别获得了7.66%、16.92%的超额收益,获得超额收益的概率都达到60%。

2.2、趁回调而低吸香港交易所以及经营港股业务的券商股

港交所以及券商股中期将受益于市场交易活跃度的提升,因此,虽然这类股票短期面临“深港通”获批的利多兑现压力,但是获利回调之后,仍可立足中线而逢低精选相关标的。

2.3、受益于深港通的小盘股值得精选,但是必须提防“老千股”

加入“深港通”的相关小盘港股,随着内地券商研究覆盖和关注度提升,那些优质的细分行业龙头以及新兴行业特色股票有望受益。与沪港通相比,深港通最大的特色是新加入了恒生小型股指数成份股,其中多是市值处于50亿-100亿的中小盘股。港股中小盘股长期缺乏外资大行研究覆盖,成交不活跃导致折价明显。

但是必须精选,特别要提防在港股市场自由再融资制度下的各种小盘股陷阱,A股投资者转战港股一定要敬畏港股市场的游戏规则。由于港股上市公司再融资审批程序十分宽松,控股股东的话语权非常强,股价较高的时候,股东可以利用供股、公开发售等方式快速大比例发行,从而压低股价。更有甚至即“老千股“,利用宽松的融资制度花样百出不断攫取小股东财富。我们统计采用供股和公开发售方式再融资的公司有72%公司再融资前股价低于1元,因此规避1元以下的仙股可一定程度上规避再融资风险。

责任编辑:庄婷婷

- 最新证券新闻 频道推荐

-

两桶油狂飙幕后真相 一主线将贯穿一季度行情2017-01-06

- 进入图片频道最新图文

- 进入视频频道最新视频

- 一周热点新闻

已有0人发表了评论