中国当前面临的两大主要风险:房地产泡沫风险和地方政府债务风险,其症结都在财税。

未来财税体制改革方向

1994年分税制改革后,中央与地方出现了严重的财权和事权不匹配的问题:截止到2016年,地方政府以54.7%的财权收入承担了85.4%的事权支出,中央政府以45.4%的财权收入仅承担14.6%的事权支出。因此,在过去数十年,地方政府不得不通过各种其他手段进行“开源”:一是卖地收入,二是通过融资平台的借债收入。前者形成的“土地财政”,是持续推升中国房地产价格的根本因素之一,也是多年来房地产调控重需求、轻供给的主要原因。后者是地方政府长期以来不能直接发债融资而催生的替代产物(2014年预算法修订之后地方政府才可以发债),地方政府通过城投平台发债融资,并对其进行隐性担保,是造成当前地方政府隐性债务急剧膨胀的历史原因。因此,只有通过财税体制改革给地方政府开源,纠正央地财权与事权的错配,才能够从根本上解决房地产泡沫困局和地方政府债务的问题。

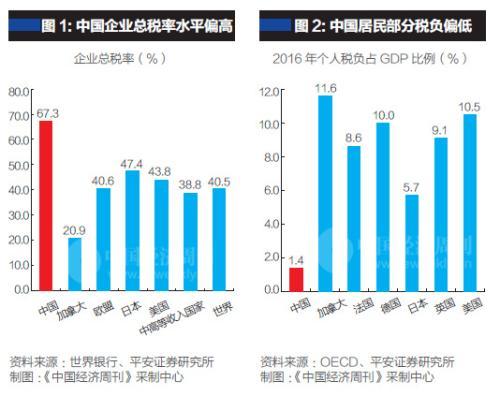

从中国企业和居民部门的税负来看,与国际主要经济体横向比较,中国的企业部门税负偏高而居民部门税负偏低(见图1、图2)。一方面,当前中国经济面临较大下行压力,企业生产经营环境较差,投资和扩大再生产动力薄弱,亟待政府通过降低企业税负来减轻实体经济的压力,激发企业投资和生产的积极性。另一方面,近年来中国收入分配不平衡的状况日益严重,基尼系数有所上升,贫富差距进一步拉大;为维护社会公平稳定,也需要税收发挥收入分配调节的功能。

因此,未来财税体制改革的另一个方向可能是,减轻企业部门税负、增加居民部门税负;在居民部门内部,则是减轻低收入人群的税负,增加高收入人群的税负,以达到收入分配调节的目的。由此可见,此次个税改革符合这个方向,而未来房产税、遗产税的开征也是在增加居民部门税负。未来我们将看到居民部门越来越多地提供中国政府税收收入的来源。

税改对中等收入群体影响最大

财政部、税务总局近日发布了《关于2018年第四季度个人所得税减除费用和税率适用问题的通知》,明确了新税法下个人所得税减除费用和税率适用问题。

新税法下,个人所得税起征点由3500元提升至5000元,个税缴纳级距的划分也变得更为合理。我们对不同收入人群在税法修改前后的个税缴纳金额进行了计算,以观察本次个税调整所带来的减税力度。(具体的计算方式是:应纳税所得额=工资收入金额-各项社会保险费-起征点;应纳税额=应纳税所得额×税率-速算扣除数。)

对于社保的缴纳,我国的社保缴纳基数一般以上年度员工月平均工资收入为准,并设上、下限额:月平均工资超过参保属地社会平均工资300%的,按300%计算的封顶数作为个人缴纳的基数,低于参保属地社会平均工资的60%,按60%计算的保底数作为个人缴费基数。

由于各属地平均工资不同,我们考察全国的平均情况:2016年我国的年平均工资为54256元(一个月4521元),由此我国社保缴纳基数的上、下限约为13564元和2713元,月薪在上下限之间的人群按照实际收入水平作为社保缴纳基数。社保缴纳基数乘以11%的个人社保缴纳比例即为社保缴纳金额。

计算结果显示,月薪15000元的人群的个税缴纳金额将从原本的1497元降至641元,税收下降幅度为57.2%,减税额占月薪收入的比例为5.7%。

从税收下降幅度的角度来看,随着收入的上升,减税幅度逐步下滑,即低收入人群的减税幅度最大;从减税额在月薪中的占比来看,随着收入的上升,减税额占月薪比例是先升后降的,即个税调整对中等收入人群实际收入的影响更大。当然,上述计算并未考虑教育、医疗等专项扣除,如果将扣除所带来的优惠考虑在内,减税幅度将会更大。

社保从严征管,中小企业雪上加霜

个人所得税的上述调整会带来减税效果毋庸置疑,但近期社保将交由税务部门统一征收的信息却引发了市场对居民实际可支配收入将下滑的担忧。原因在于,目前社保缴费基数不合规的现象较为普遍,社保的实际缴纳规模低于应缴纳规模,税务部门统一征收社保可能会带来降低居民可支配收入的效果。那么,以前“旧个税和并不规范的社保搭配”变为“新个税和更为规范的社保缴纳搭配”会对个人可支配收入(收入-社保-个税)带来怎样的变化呢?

我们对前后两种搭配进行了简单的比较计算。假设不合规的社保缴纳情况是按照社保缴纳下限进行实际操作,计算结果显示月薪6000元的人群可支配收入将会下降257元,月薪10000元的人群将会下降296元,也即个税的减税幅度确实可能无法覆盖社保规范化所带来的可支配收入的下滑。

当然需要说明的是,由于并不是所有的企业社保缴费均不合规,在不合规的情形中企业也并非全部是按照最低下限进行缴纳,且上述计算并未考虑新个税设置的扣除优惠;所以从全国范围实际来看,难言新搭配之下个人可支配收入必然降低。

社保征收方式的变动不仅可能会对个人可支配收入带来影响,企业方面事实上也将面临着大额的社保补缴压力。个人可支配收入可能会得到新个税减负的缓解,但企业所面临的经营压力提升却是显而易见的。尤其在当前经济下行压力增大、融资渠道受限、经营环境艰难的情况下,补缴高额的社保费用对中小企业而言更是雪上加霜。

所幸,社保征收方式变动带来的相关担忧已然引发了政府方面的关注:9月6日召开的国务院常务会议强调,在社保征收机构改革到位前,各地要一律保持现有征收政策不变,同时抓紧研究适当降低社保费率,确保总体上不增加企业负担;同时,对于创投基金所得税税率可能由20%提升至35%的担忧,国务院本次也明确表示要“保持地方已实施的创投基金税收支持政策稳定”,秉持“确保总体税负不增的原则”。

社保从严征缴背后的隐忧:

老龄化与社保缺口

尽管目前税务部门和人社部门已强调社保征缴将以稳定为主,此次改革不以强化征管为目的;但此次由社保缴费基数规范化所引发的讨论,背后仍然隐含了大家对养老体系的担忧。

一方面,中国在2011年左右度过了人口红利的“刘易斯拐点”(即劳动力过剩向短缺的转折点)之后,人口老龄化成为困扰中国中长期发展的最大潜在隐患,近年来计划生育政策的放开也体现了国家人口政策的转向。另一方面,当前中国的养老体系以政府基本养老保险的“第一支柱”为主,本身存在统筹层级较低、费率较高、投资管理较差等问题;而近年来基本养老保险收支矛盾愈加尖锐,这集中体现在“基本养老保险收入-支出”结余的逐年减少,以及“养老金征缴收入-支出”缺口的逐渐增大。

近年来,政府在提高基本养老统筹层级、改善基本养老金投资管理等方面的改革已经有所建树;而未来在养老体系方面的改革也存在较大空间:对企业年金和商业寿险等养老保险二三支柱的政策支持,对养老金投资管理体系的完善,对国有资产充实社保,全面放开计划生育,渐进式延迟退休年龄等方向,都是人口及社保养老改革的应有之义。

总体上,近期政策层面释放了减税降费、扩大居民消费、减轻企业负担、支持企业创新等信号,一定程度上缓解了此前市场对于居民可支配收入减少、企业税负增加的担忧;但政策具体的落地情况及其对企业和居民部门的影响仍有待观察。

客观来说,在国内风险防控、去杠杆的宏观大背景之下,外需与房地产两大传统动力均难以再度成为支持经济增长的来源,唯有减税降费的财政政策支持方式最为值得提倡与期待:减税降费可以提振企业内生的盈利能力,缓解现金流状况,进一步相应降低企业对负债端的依赖;这也与去杠杆的总体方针形成良好搭配。因此,目前部分学者所呼吁的降低增值税税率、此次国务院提出的降低社保费率都将是较好的改革方式。

责任编辑:唐秀敏

特别声明:本网登载内容出于更直观传递信息之目的。该内容版权归原作者所有,并不代表本网赞同其观点和对其真实性负责。如该内容涉及任何第三方合法权利,请及时与ts@hxnews.com联系或者请点击右侧投诉按钮,我们会及时反馈并处理完毕。

- 个税改革落实处 京东方一个月减少个税62万元2018-11-29

- 10月1日起个税改革第一波“红利”正式释放2018-10-01

- 个税改革征集意见逾13万条 网友:应从8000元起征2018-07-30

- 最新财经新闻 频道推荐

-

北京银行推400亿“补血”计划 城商行老大谋转2019-03-31

- 进入图片频道最新图文

- 进入视频频道最新视频

- 一周热点新闻

已有0人发表了评论