贷款市场报价利率形成机制改革

对金融市场影响不大

近日有机构预测,8月20日新公布的LPR利率可能维持在4.25%-4.30%的水平,比目前4.31%的水平小幅下行,低于目前基准利率4.35%的水平。业内人士预测,完善贷款市场报价利率形成机制改革是渐进、平稳推进的,短期不会有大变化,对商业银行总体和金融市场影响不大。

盛松成解读新LPR形成机制:

引导贷款利率下行,谁更受益?

(作者盛松成系上海市人民政府参事,中欧国际工商学院教授,中国人民银行调查统计司原司长,本文发表于8月17日 澎湃新闻)

8月16日李克强总理召开国务院常务会议,提及改革完善贷款市场报价利率(LPR)形成机制,核心内容包含两点:一是增设LPR5年期以上品种,二是将LPR定价机制确定为“公开市场操作利率加点”的方式。

(1)为什么增设5年期以上品种?

当前人民币贷款基准利率有短期、中长期等多个品种,其中,短期包括6个月、6个月至1年;中长期包括1年至3年、3年至5年、5年以上,具有较为完备的期限结构。而LPR仅有1年期一个品种,增设5年期以上品种,完善LPR期限结构,将有助于引导银行中长期贷款,降低企业实际融资成本。

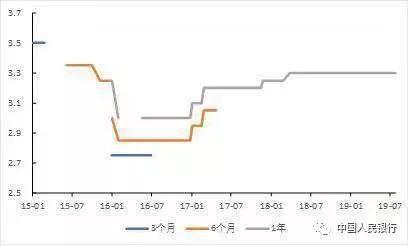

8月17日央行公告称,公开市场操作利率主要指中期借贷便利利率(MLF)。我国MLF利率主要有3月期、6月期和1年期三种,其中1年期投放最为常见。目前,我国1年期MLF利率为3.3%,低于现有的贷款基准利率(4.35%)和LPR利率(4.31%),能一定程度引导贷款利率下行。

MLF不同期限利率

(2)如何理解LPR“公开市场操作利率加点”的定价方式?

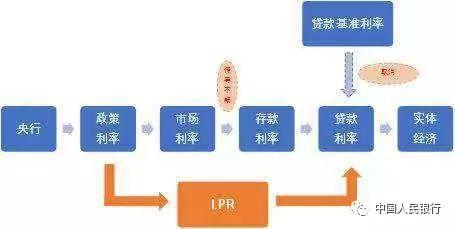

理想的信贷利率传导渠道是“货币政策利率-银行间市场利率-实体信贷利率”,但实际传导并不顺畅,主要体现在存款利率不能很好反映市场利率变动,而商业银行贷款主要参考贷款基准利率,也脱离了市场利率“轨道”。LPR采用“公开市场操作利率加点”定价方式后,由LPR引导贷款利率,传导路径由原先的“贷款基准利率-贷款利率”转变为“货币政策利率-LPR-贷款利率”,增加了货币政策利率直接影响贷款利率的渠道,有助于进一步疏通货币政策的传导路径。

我国信贷利率传导渠道

责任编辑:林晗枝

- 深圳本地股涨停潮是怎么回事?深圳本地股有哪些?涨停潮是什么意思?2019-08-19

- 最新国内新闻 频道推荐

-

中企在欧承建高速什么情况?中企在欧承建哪个2019-08-19

- 进入图片频道最新图文

- 进入视频频道最新视频

- 一周热点新闻

已有0人发表了评论