月29日,乐视致新总裁梁军接受21世纪经济报道记者专访时表示,仁宝昆山并非是通过债权转变为股权的方式成为公司股东,而是提供了7亿元真金白银,并表示未来发展计划将是提高电视销量与做好大屏运营两手抓。市场大热的“债转股”,近期被乐视控股运用得有点频繁。只是相比于传统的债权转变为股权,从而实现身份转换的手法,乐视控股的操作模式似有不同。

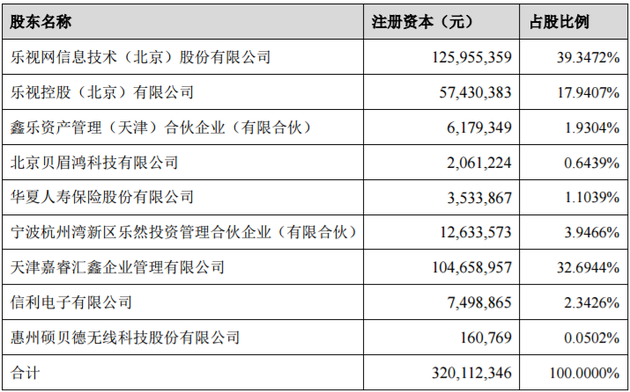

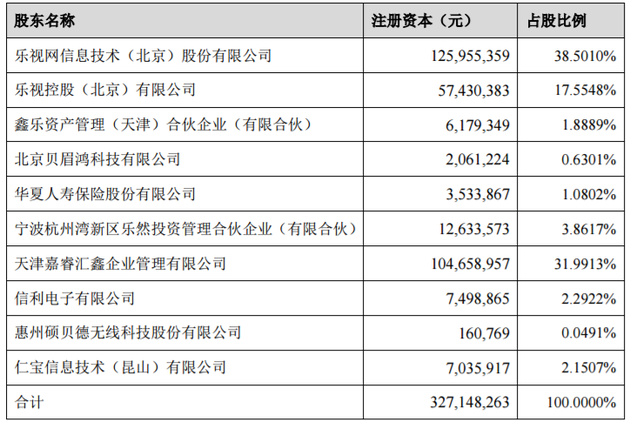

3月28日晚间,乐视网(300104.SZ)发布公告称,旗下负责电视及大屏业务的公司乐视致新近日再度进行增资扩股,仁宝信息技术(昆山)有限公司(下称“仁宝昆山”)以7亿元出资,成为其第六大股东。

值得注意的是,去年11月传出乐视控股资金链紧张,拖欠多个供应商款项消息后,仁宝昆山即是其中债主之一。实际上,在仁宝昆山欲借“债转股”成为乐视致新股东前,信利电子有限公司(下称“信利电子”)、惠州硕贝德无线科技股份有限公司(下称“硕贝德”)已率先通过此方式成行。

3月29日,乐视致新总裁梁军接受21世纪经济报道记者专访时表示,仁宝昆山并非是通过债权转变为股权的方式成为公司股东,而是提供了7亿元真金白银,并表示未来发展计划将是提高电视销量与做好大屏运营两手抓。

“债转股”新玩法

作为乐视网乃至乐视控股旗下最稳定的一块资产,以做电视业务为主的乐视致新,进入2017年后,成为各路资本眼中的“香饽饽”,并在增资扩股的道路上走得有点快。

根据乐视网3月28日晚间的公告,此次乐视致新增资扩股引进的股东,为仁宝昆山,其以7亿元出资,其中703.59万元计入注册资本的方式,最终持有增资后乐视致新总股本的2.15%,成为公司第六大股东。同时,双方约定这笔交易在今年6月21日前完成交割。

公开资料显示,仁宝昆山为台湾上市公司仁宝电脑(2324.TW)旗下全资子公司,后者则是乐视手机的代工厂之一。因为这一层关系的存在,在去年11月乐视控股爆出资金链紧张问题后,仁宝电脑曾通过公告的形式,披露了与乐视控股之间的债权关系。

彼时,仁宝电脑称,截至2016年三季度,公司对乐视控股的应收账款为17.94亿元,其中预期1-180天的金额则达到9.19亿元。但随后,仁宝电脑又表示已经与乐视控股协商还款计划,后者已在去年11月中旬陆续依约还款,且履行情况良好。

由此,有北京不愿透露姓名的分析师表示,仁宝昆山的入股,实际是对乐视致新的“债转股”。

不过,梁军对21世纪经济报道记者否认了上述说法,并表示仁宝昆山是拿出真金白银的7亿元对乐视致新入股,而不是债权直接转成股权。同时他解释,这次举动也是双方共同谈判的过程,“尽管之前母公司(乐视控股)在资金上遇到了困难”。

“在目前仁宝(电脑)参股的情况下,能够缓解(乐视致新)的资金压力,当然前提也是建立在仁宝(电脑)看好我们的大屏业务前提下。”梁军说。

在乐视网和仁宝电脑最新的公告中,均提及在入股乐视致新后,两家公司将在互利互惠的基础上,展开全方位的合作,且将在信息技术、手机、换联网等6个领域成为优先合作伙伴。

实际上,“债主”成为乐视致新股东的案例,在近一个季度里频繁出现。

今年2月14日,乐视网同样发布公告称,信利电子以7.2亿元出资,分三次支付,成功持有乐视致新2.3438%股份。信利电子的身份,被认作是乐视控股“债主”之一。此前有消息称,乐视控股欠信利电子约10亿元,双方已签订了还款协议,其中一半已于今年1-2月偿还,预计余下金额可于3-4月全部还清。而在仁宝昆山和信利电子入股之间,被指是乐视手机天线供应商的硕贝德,也成功挤入乐视致新前十大股东位置,持股0.0491%。有关乐视控股与硕贝德之间的债权关系,则未有披露。

值得注意的是,以仁宝昆山的出资及持股计算,乐视致新的估值达到325亿元。此前今年1月融创中国(1918.HK)通过子公司入股乐视致新时,后者估值则为228亿元。

详解发展计划

尽管在频繁引进战略投资者,有关乐视致新最要紧的问题,仍然是其如何解决目前的亏损状态。

根据乐视网2016年半年报显示,去年上半年,乐视致新资产合计为82.64亿元,但负债合计却达到85亿元,资产负债率达到102.86%,处于“资不抵债”的状态。而在经营层面,乐视致新2016年1-6月共实现营收74.61亿元,净利润则亏损5687万元。

“以前乐视电视亏得比较厉害,尤其是随着电视屏幕成本的提升,使得(乐视)致新亏损进一步扩大。”梁军说。

梁军表示,在商言商,企业的目的始终是需要盈利的,而在通过低价的策略快速取得一定市场份额后,公司将通过对策略的调整来实现盈利。

“今年主要的目的还是要实现(乐视)致新的正向现金流,因此公司将采取两个方式来实现:左手销售,右手大屏运营。”梁军说,“一个是从硬件产品的定价和成本的关系来看,对产品按照硬件的成本定价,即使算上营销、运营等成本来算仍然微亏。第二个就是加大对大屏运营的力量,包括会员的充值、续费等,尤其是广告的营收将加大。”

梁军介绍,目前乐视电视的15秒开机广告,刊例价达到180万元,共分四轮播出,每轮价格为45万元。不过他还表示,在今年仍不排除提升开机广告价格的可能性。

此外,21世纪经济报道记者注意到,一直为资金链所困扰的乐视控股,随着融创中国驰援资金的抵达,以及对自身业务的“缩身”,现金流或将有所缓解。

3月28日,孙宏斌对外表示,投资乐视控股的124亿元已经到位,且已经向投资的三个乐视控股子公司派驻了董事及财务人员。

“我们要考虑更长远的转型需求,投资乐视的逻辑并无变化,融创是长期投资,要看三五年之后。投资乐视网往下走的空间是30%,往上走的空间是300%。”孙宏斌称。

戏剧性的一点是,上述孙宏斌颇具“暗示性”的话,也引来乐视网急匆匆的澄清,表态前者并非对公司股价作出判断,而是对投资乐视整体项目的预测判断。

对于融创中国的进入,梁军则表示,之前乐视控股出现资金链问题时,乐视致新所受到的影响就不大,因此在获得其79.5亿元融资后,“这批钱的真正用途就是用在电视业务上的”。

而更值得注意的一点是,在仁宝昆山入股乐视致新时,后者还作出了2019年底完成股权重组进入上市公司并向证监会申报的承诺,这意味着在两年后上述入股乐视致新的产业资本,将获得退出通道。

原标题:原债主7亿入股乐视致新 总裁梁军详解投资逻辑

责任编辑:海凡

- 今年国内动漫产值将达1500亿 90后00后消费潜力释放2017-10-18

- 纪凌尘调侃阚清子频繁换爱豆 却大赞易烊千玺很真诚2017-10-17

- 全台第一栋环保纸屋遭泼沥青 屋主:绝不会妥协2017-10-11

- 台一男子因太晚读Line被开除 法院判公司赔65万2017-09-30

- 赖清德:发展经济要松绑“法令” 就像矮个球员打NBA2017-09-29

- 朝核最新消息 外交部:望以和平、外交和政治方式解决朝核问题2017-09-27

- 闽物联网产业瞄准新高地 去年市场规模约800亿元2017-09-25

- 湄洲妈祖再次巡安台湾:20年的变与不变2017-09-25

- 将流浪汉骗到医院 韩医院套取高额医疗补助金2017-09-19

- 游戏产业拥抱人工智能是大势所趋2017-09-08

- 最新科技数码 频道推荐

-

被国产手机打趴!三星手机在国内市场份额狂降2017-11-14

- 进入图片频道最新图文

- 进入视频频道最新视频

- 一周热点新闻

已有0人发表了评论